L’impatto della Direttiva case green si fa sentire in modo positivo nel comparto bancario. Difatti, gli edifici green sono alla base del Green Asset Ratio (GAR) nelle maggiori banche italiane, e rappresentano la principale attività “sostenibile” per le banche.

A realizzare la comparazione CRIF, nell’ambito del proprio ESG Outlook, osservatorio sulla sostenibilità di imprese, individui e immobili.

L’andamento dei prestiti per immobili nel GAR

I prestiti garantiti da immobili residenziali rappresentano circa il 90% del totale che le banche possono utilizzare nell’elaborazione del GAR, Green Asset Ratio, e sono per la maggior parte (66%) già in linea con le regole europee per la finanza verde.

Il GAR è l’indicatore chiave che misura l’allineamento delle attività bancarie con la Tassonomia Europea per la finanza sostenibile.

“Dalle evidenze contenute nel nostro studio emerge che un processo di efficientamento degli immobili è già in atto in Italia ma tanto si può e si deve ancora fare. Il ruolo delle banche è fondamentale per incanalare i flussi finanziari verso progetti e immobili sostenibili e la riqualificazione energetica. Sarà inoltre necessario un intervento statale incisivo con politiche e incentivi mirati, che si innesti in modo sinergico con il sistema bancario, al fine di poter raggiungere gli obiettivi tracciati dall’Unione Europea nella direttiva Case Green” – afferma Marco Macellari, Director & Head of Risk Management di CRIF.

“Le banche possono svolgere un ruolo cruciale in questo processo di transizione, riprogettando le proprie strategie per aumentare l’erogazione di mutui Green e di prodotti finanziari per la riqualificazione energetica. In questo modo possono allinearsi agli obiettivi di sostenibilità dell’Unione Europea e, al contempo, ridurre i requisiti di capitale grazie a un minor rischio del proprio portafoglio e anche grazie alla rivalutazione del valore degli immobili su cui è stata fatta un’azione di riqualificazione della classe energetica. La transizione verso un’economia a basse emissioni di carbonio e un futuro sostenibile deve proseguire senza sosta ed essere obiettivo comune di tutte le parti coinvolte, poiché rappresenta non solo una necessità ambientale ma anche un’opportunità strategica di innovazione per il settore finanziario, migliorando la fiducia di clienti e investitori” – conclude Marco Macellari.

I dati degli edifici italiani

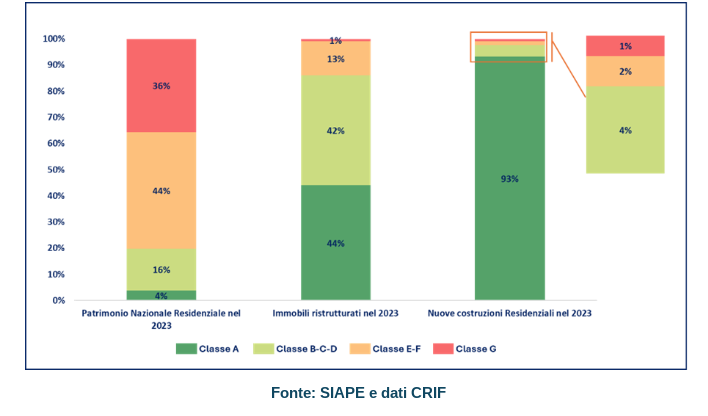

Solo il 4% degli immobili residenziali italiani sarebbe in classe energetica A, stando ai dati SIAPE e CRIF. Uno scenario che vede crescere la classe A nelle ristrutturazioni con oltre il 40% degli immobili ristrutturati nel 2023. Il dato è maggiore nelle nuove costruzioni dove la classe A supera il 90%.

Distribuzione degli immobili per classe energetica (2023)

Servono misure di politica monetaria

Un percorso quello dell’efficienza energetica che necessita di incentivi governativi e misure di politica monetaria. CRIF ha elaborato, attraverso modelli statistici proprietari, di tre scenari distinti che considerano l’evoluzione delle classi energetiche degli immobili residenziali in Italia entro il 2050.

Attualmente è in corso un processo di efficientamento energetico e lo studio CRIF evidenzia un miglioramento in tutte e tre le prospettive elaborate, con una graduale riduzione della quota di immobili nelle classi energetiche più basse. Tuttavia, l’entità di questo miglioramento varia significativamente tra i tre scenari.

- Nello scenario più avverso, la riduzione di immobili in classe G sarà limitata – nel 2030 rappresenteranno il 34% e nel 2050 il 29% del totale degli immobili – mentre la quota della classe energetica A migliorerà lentamente, passando al 6% nel 2030 e al 14% nel 2050. Nello scenario più ottimistico la finanza verde vedrà un ruolo crescente. Gli istituti di credito, in questo contesto, avranno un ruolo cruciale nel promuovere prodotti finanziari sostenibili. I mutui green potrebbero arrivare a rappresentare dal 24% al 30% del mercato nel 2030 e oltre 50% nel 2050. Parallelamente, i finanziamenti per la ristrutturazione green, per l’efficientamento energetico delle abitazioni, potrebbero aumentare fino a rappresentare dal 30% al 40% nel 2030 e circa il 70% nel 2050.

- Lo scenario intermedio contempla moderati sforzi per migliorare l’efficienza energetica, in linea con le tendenze in atto e supportati da incentivi paragonabili a quelli già in vigore che porterà a un graduale miglioramento delle classi energetiche degli immobili, con la riduzione degli immobili di classe G al 13% e con immobili di classe A che coprono il 31% nel 2050 del totale degli immobili. Tuttavia, resterebbe una significativa quota di edifici appartenenti alle classi meno efficienti.

- Lo scenario ottimistico, si riscontrano miglioramenti più netti, con una riduzione degli immobili in classe G al 26% entro il 2030 e al 7% entro il 2050, e un aumento significativo degli immobili in classe A che toccano il 14% nel 2030 e il 37% nel 2050 sul totale degli immobili.

Per ricevere quotidianamente i nostri aggiornamenti su energia e transizione ecologica, basta iscriversi alla nostra newsletter gratuita

e riproduzione totale o parziale in qualunque formato degli articoli presenti sul sito.