“Oggi guardiamo alle certificazioni energetiche ambientali, affinché sia sviluppato un approccio efficiente. Con l’approfondimento fatto con Enea, possiamo vedere le azioni intraprese dalle banche, prima in termini di diagnosi e poi delle soluzioni da realizzare. Pensiamo inoltre che, sia molto importante riportare la rendicontazione e aggiornare periodicamente gli indicatori, per vedere come la banca si colloca su questi standard”. Così stamane Romano Stasi segretario generale Abi Lab nell’apertura del webinar “Efficienza energetica e soluzioni innovative: leve per la riduzione degli impatti diretti in banca”.

L’analisi delle diagnosi energetiche

Nel corso del webinar sono stati presentati i primi risultati dell’analisi delle diagnosi energetiche effettuate nel settore bancario. Dalle 246 diagnosi pervenute ad Enea dal settore bancario, ne sono state analizzate 170, da cui emerge che: per il 73% vi è una preponderanza del consumo di energia elettrica e per il 23% di gas naturale, che potenzialmente aumenterà nel prossimo futuro.

Per quanto riguarda la distribuzione dei consumi energetici: la climatizzazione pesa per l’84% dei consumi e l’illuminazione per il 13%, ma in questo caso, prevale la sostituzione di soluzioni più efficienti a Led, iniziata nel 2018. Gli interventi vengono per lo più eseguiti su edifici di grandi dimensioni.

L’analisi dei consumi suddivisi per fasce climatiche accorpate rivela che, passando dalle zone climatiche più calde alle zone più fredde, si assiste ad un incremento nell’utilizzo di combustibile fossile, a discapito dell’energia elettrica, per la climatizzazione e il riscaldamento. Invece, nelle zone più calde, prevalgono le pompe di calore che fanno caldo e freddo, ma in futuro, anche nelle zone più fredde ci sarà questa tendenza.

Metodologie di misura per l’efficienza energetica

L’ing. Fabrizio Martini, ricercatore presso il laboratorio Duee-Sps-Ese Enea, ha parlato dell’importanza del decreto 102/2014 che si pone l’obiettivo di stabilire un quadro di misure per la promozione e il miglioramento dell’efficienza energetica, soprattutto all’art.8, dove si sancisce l’obbligo di diagnosi energetica per le imprese.

L’Enea ha definito criteri e linee guida settoriali per il settore bancario così da introdurre metodologie di misura nell’ambito delle diagnosi energetiche. A questo proposito, è stato realizzato un foglio di rendicontazione dove sono rappresentati i diversi campi di consumo.

Analisi degli interventi di efficienza energetica nel settore bancario

Secondo gli obiettivi Pniec per il 2030, bisognerà raggiungere 1 Mtep nel settore dell’industria e 2,4 Mtep in quello terziario.

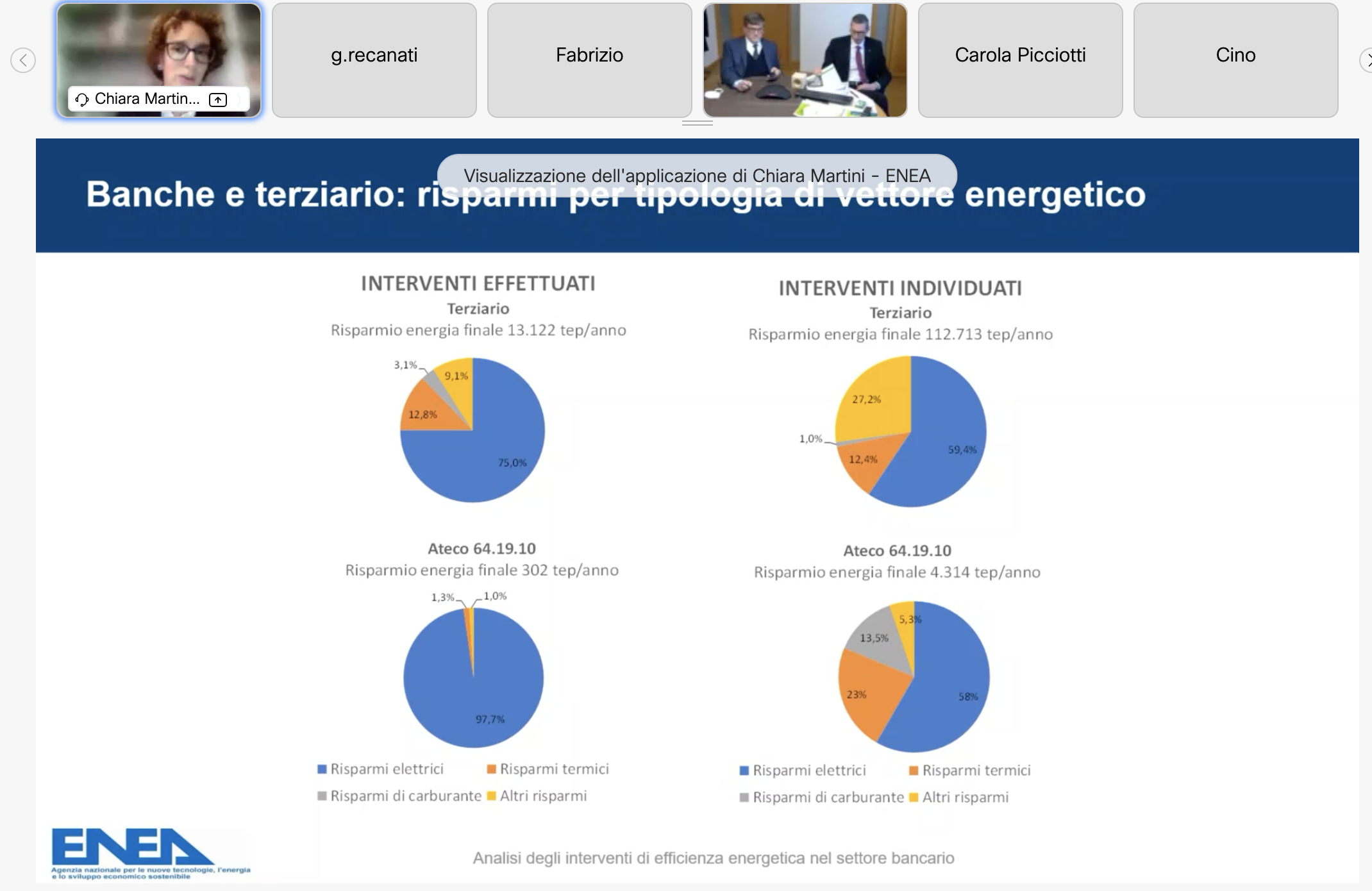

In merito all’analisi condotta da Enea sulle diagnosi pervenute, Chiara Martini, ricercatrice presso il laboratorio Duee-Sps-Ese Enea, ha spiegato che l’analisi è stata svolta su 18 codici Ateco (attività economiche), attraverso diversi step metodologici con l’obiettivo di: sistematizzare l’analisi degli interventi effettuati, disporre un approccio metodologico replicabile, elaborare delle informazioni standardizzate e produrre un report utile ad operatori e policy maker.

Rispetto ai risparmi del settore terziario, il settore bancario costituisce il 3% del totale per interventi effettuati e il 6% per interventi individuati. Gli interventi effettuati hanno riguardato prevalentemente gli impianti elettrici e l’involucro edilizio.

Nel settore bancario, emerge una netta prevalenza dei risparmi elettrici in tep/anno pari al 58%, pari al 23% i risparmi termici e al 13,5% il risparmio di carburante, grazie alla conversione del parco auto aziendale a quello ibrido ed elettrico.

“Con questo studio, ha concluso Martini, si vuole sottolineare che, sicuramente il database degli interventi riportato sul portale Enea è importante per sviluppare un approccio standardizzato che può essere proposto per diversi settori e regioni. È importante poi combinare l’informazione sui risparmi conseguiti e potenziali con un’analisi dei consumi totali e, a livello nazionale e regionale, queste informazioni consentono di monitorare il raggiungimento degli obiettivi per i macro settori. Inoltre, gli approfondimenti sui meccanismi di incentivazione sono necessari perché può emergere un accesso differenziato tra settori e regioni. Infine, da non sottovalutare, le potenzialità di una ulteriore analisi dedicata alle Pmi energivore, ma non solo, anche a quelle che magari rispondono ad un bando regionale finanziato dal Mise”.

Efficienza energetica, il sondaggio rivolto alle banche

Da un sondaggio rivolto alle banche presenti, commentato da Giorgio Recanati, senior research analyst Abi Lab, è emerso che nel 2020 i consumi di energia sono rimasti stabili per il 31% e diminuiti tra il 10 e il 15% per il 28% delle banche intervistate. Gli ambiti su cui si è agito maggiormente per gestire i consumi sono stati: per il 21% l’illuminazione, per il 19% interventi negli impianti di climatizzazione e per il 16% sono stati introdotti strumenti per misurare i consumi.

Gli interventi sulla gestione dei consumi

Sempre in riferimento al biennio 2020-2021, la gestione dei consumi ha riguardato principalmente gli uffici e i centri direzionali (51%) e le agenzie (35%), seguono i data center con l’11%. I principali interventi di gestione dei consumi hanno riguardato: lo smart working, impianti e locali tecnici, la termoregolazione fan coil, i sistemi di gestione remota degli impianti e l’installazione di microgeneratori. Infine, sulla mobilità aziendale si è intervenuti rinnovando il parco auto con auto elettriche e ibride.

La centralità del dato

“Mettere insieme innovazione e sostenibilità, questo l’obiettivo che si lega alle nostre attività di ricerca, anche in seguito al ruolo che le banche stanno assumendo nel promuovere il Green Deal. Le banche ormai hanno inserito la sostenibilità sia nell’ambito del business che dell’organizzazione interna”, ha proseguito Stasi.

La governance del dato e della sua qualità è fondamentale per gestire l’impatto ambientale della banca, ha spiegato Francesca Rosati, coordinatrice del Centro di competenza sustainable banking transition Abi Lab: “L’attenzione ai servizi e prodotti che le banche hanno riguardo alla sostenibilità è elevata”, ha affermato, “ma avere dei dati ci consente di studiare prodotti e servizi che consentono di andare ancor di più verso la sostenibilità. La banca stessa è chiamata ad investire in asset Esg e perciò deve avere la possibilità di accedere in modo trasparente ai dati”.

Si tratta quindi di perseguire una logica di open data anche per quanto concerne le informazioni connesse alla sostenibilità. La banca ha continuato, “può instaurare partnership con startup o fintech attraverso cui si possono individuare prodotti che vadano nella direzione Esg. Inoltre, la rendicontazione verso gli stakeholder è attenta e trainata da una normativa sempre più stringente, per cui la banca deve finanziare asset sulla base della tassonomia europea. Le banche ci tengono a rappresentare esternamente la propria rendicontazione sui propri impatti diretti in modo trasparente”, ha aggiunto.

Per ricevere quotidianamente i nostri aggiornamenti su energia e transizione ecologica, basta iscriversi alla nostra newsletter gratuita

e riproduzione totale o parziale in qualunque formato degli articoli presenti sul sito.